当前金融活水持续加大对实体经济“灌溉”力度,但仍有部分经营主体尤其是中小微企业觉得难以解渴,金融活水流入企业渠道不畅。但在当今经济体系中,中小微企业作为市场活力的源泉,对推动实体经济发展、促进就业增长具有不可估量的价值。长期以来,企业的融资方式总是囿于贷款等传统方式。殊不知,利用好票据盘活企业资金流,尤其是以商业承兑汇票和银行承兑汇票贴现方式进行融资,对中小企业来说手续更简便,成本也较低。而作为当前票据服务行业的头部企业,深度数科集团已在票据服务行业深耕多年,并始终以“服务百万级中小微企业”为愿景,通过旗下深度企服平台、承贝供应链金融服务平台,集团主要解决票据市场信息不对称问题,降低企业融资成本,现已为全国超20.2万家企业及数十家金融机构提供票据业务全生命周期服务。

票据凭何纾解融资之困

站在银行的角度,小微企业生命周期较短、抵押物较少、信息不透明,导致它们在间接融资过程中面临阻碍。与大企业相比,小微企业的存续时间明显偏短、抵押物明显偏少。不仅如此,小微企业的财务信息和生产经营信息通常不对外公开。这导致银行在向小微企业贷款时面临较大风险,一旦小微企业出现经营困难甚至倒闭,银行将会遭遇损失。另一方面,小微企业知名度通常不高,即便有资格发行股票和债券,也很难筹集足够的资金,由此导致它们在直接融资过程中同样面临阻碍。

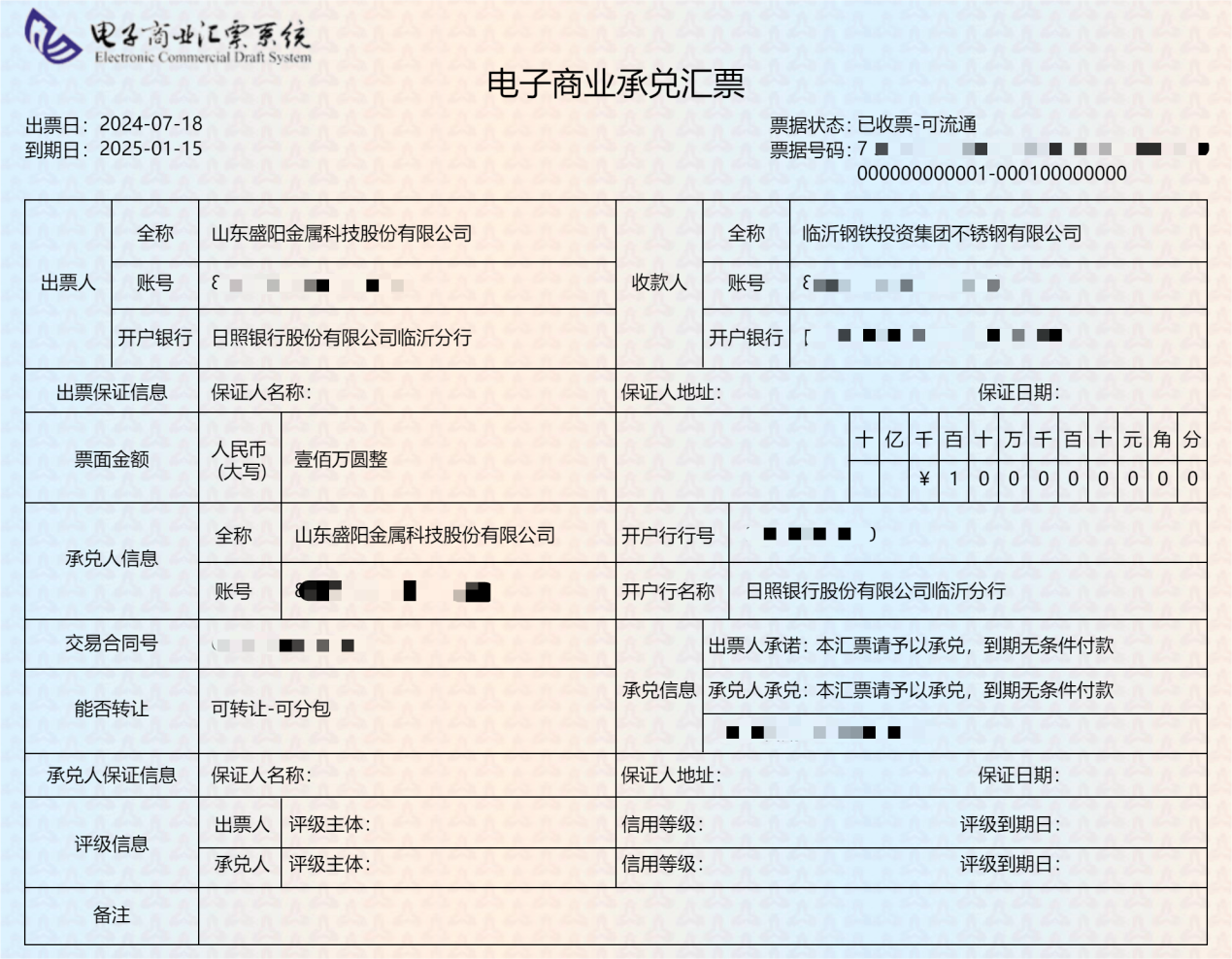

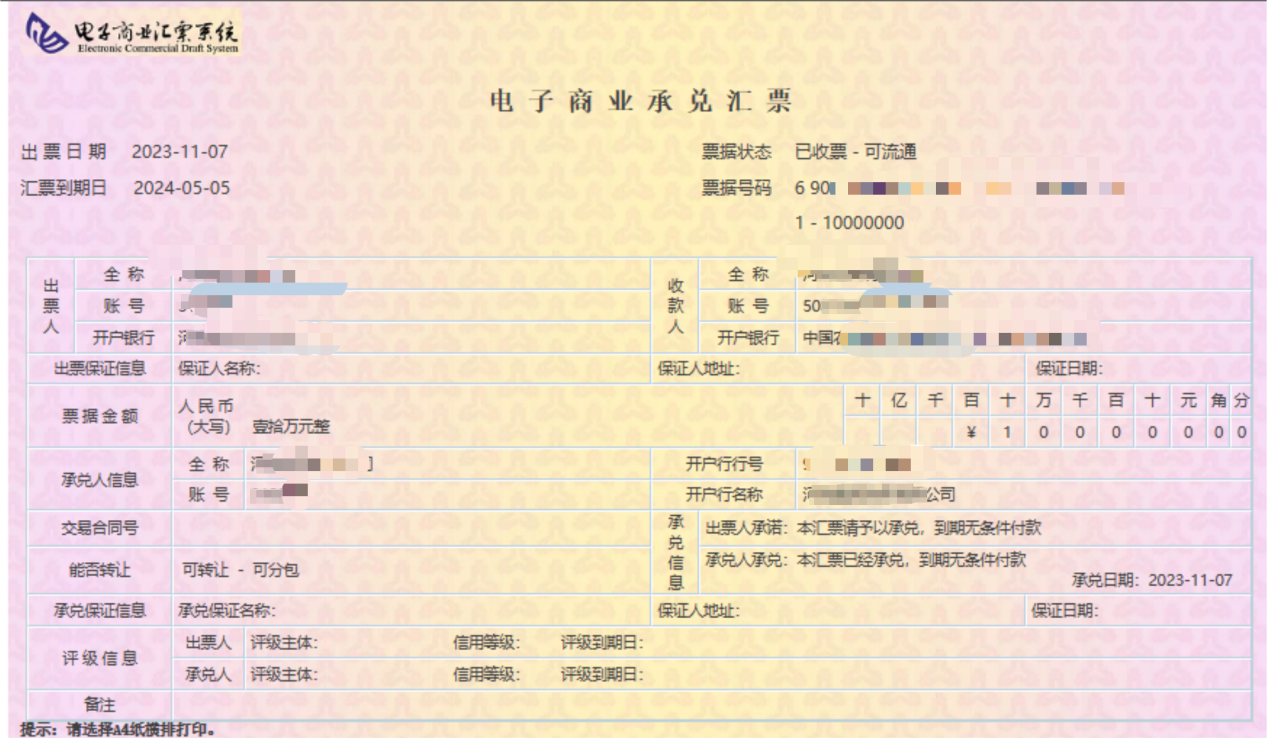

而商业承兑汇票和银行承兑汇票能在一定程度上针对目前中小微企业面临的问题对症下药,纾解目前中小微企业的融资困境。以商业承兑汇票为例,商业承兑汇票贴现是以企业信用为基础进行的融资,银行会根据企业的资信情况判断是否予以购现,如果承兑企业的资信状况良好,在商业银行也相对容易获取资金。因此商业承兑汇票本质上是商业信用流通和信用传递的工具,中小微企业本身的商誉和信用或许有待考察,但与其合作的优质核心企业往往经受了市场的考验和淬炼,受市场信任度也更高。优质核心企业通过签发商票将自身信用输出并辐射到企业生态链中,能够有效缓解中小企业授信难、融资贵的问题。这也是近年来热议的供应链票据的使用场景之一。通过借助产业链条内核心企业商誉和信用,同链条的中小微企业往往可以完成资信提额。而这类核心企业与中小微企业的关系又往往是通过追溯供应链票据而锁定的。

深度数科何以成为行业代表

本着服务“百万级中小微企业”的愿景,深度数科集团致力于为企业、金融机构提供全价值链的科技产品与解决方案,服务供应链场景票据全生命周期。旗下商票板作为头部供应链金融服务商之一,早在2018年便率先在山东临沂开展区域商票试点,具备丰富的核心企业产业链融资服务经验,并通过数字科技的加持,推动核心企业信用完成产业链渗透,降低全供应链融资成本。作为商票板的核心功能之一,商票直融使得企业在资金端直连建设银行、平安银行、临商银行、上海银行等40余家金融机构,为核心企业与链属供应商提供高效低成本的商票融资服务。在资产端,准入商票承兑人白名单超2600家,为金融机构快速归集供应链优质商票资产。

不仅如此,依托全网最大的票源信息流量入口之一的优势,深度数科集团充分发挥自身丰富的票据业务经验,构建了包括票企宝、银企通和综合服务平台在内的三大服务体系为基础的企业服务平台。以实现企业“少跑一公里、少花一分钱”的服务理念为核心,致力于通过科技力量为中小微企业提供全方位、多元化的数字转型综合解决方案。集团企业服务平台为企业提供银票秒贴等服务,把原来线下需要3-5天的融资时长缩短至线上10分钟,大幅提升企业融资效率。

在票据服务行业的征途上,深度数科集团将持续深耕,融合创新科技与卓越服务,不仅塑造行业标杆,更要引领未来发展潮流。通过不断优化产品体系、强化客户服务能力,并积极拥抱变化,定能开启票据服务新篇章,为合作伙伴创造更大价值,共绘数字科技时代的辉煌未来。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。